Klienci firmowi są dla banków bardzo ważni, w związku z czym niemal każda instytucja finansowa ma w swojej ofercie co najmniej kilka różnych typów kredytów dla przedsiębiorców. Dzięki temu właściciele firm mają dostęp do dodatkowych źródeł środków na każdą okazję. Z tego typu ofert korzystają zarówno firmy małe, jak i średnie czy duże, tak więc zdecydowanie warto poszerzyć swoją wiedzę na ten temat. W takim razie, o czym warto wiedzieć, jeśli chodzi o kredyt dla przedsiębiorców? Wszystkie najważniejsze kwestie w tym zakresie zostaną omówione poniżej.

Kredyt dla przedsiębiorców – najpopularniejsze rodzaje

Pod pojęciem „kredyt dla przedsiębiorców” kryje się w rzeczywistości wiele różnorodnych typów kredytów, przeznaczonych na różne cele i dla różnych rodzajów przedsiębiorców. Można wśród nich wyróżnić między innymi:

- kredyt obrotowy

- kredyt inwestycyjny

- kredyt konsolidacyjny

Kredyt obrotowy to zobowiązanie krótkoterminowe, udzielane w celu pokrycia bieżących wydatków przedsiębiorstwa. W zależności od swoich potrzeb, właściciel firmy może przeznaczyć pozyskane środki na przykład na zakup niezbędnych towarów i surowców, wypłacenie wynagrodzeń pracownikom czy opłacenie składek ZUS i US.

Kredyt inwestycyjny to z kolei zobowiązanie celowe, w wielu przypadkach długoterminowe (zaciągane na kilkanaście lub nawet kilkadziesiąt lat). Tego typu kredyty udzielane są między innymi na zakup pojazdów, maszyn, licencji czy nieruchomości. Mogą wymagać wniesienia określonego wkładu własnego (od kilku do kilkudziesięciu procent wartości inwestycji) lub zabezpieczenia kredytu w jakiś sposób (na przykład poprzez hipotekę lub ubezpieczenie).

Kredyt konsolidacyjny umożliwia połączenie wielu różnych zobowiązań firmowych w jedną całość, a także obniżenie miesięcznej raty poprzez wydłużenie okresu spłaty. Zazwyczaj okres spłaty tego typu zobowiązań wynosi maksymalnie kilka lub kilkanaście lat. Poza omówionymi trzema typami kredytów firmowych, można wyróżnić także między innymi kredyt odnawialny dla firm, kredyt technologiczny oraz specjalne kredyty dla rolników.

Jakie wymagania trzeba spełnić, aby dostać kredyt dla przedsiębiorców?

Wymagania stawiane firmie przez bank są zależne od rodzaju kredytu, a także kwoty, na którą ma on opiewać. Przede wszystkim będą one dotyczyły posiadania odpowiedniej dla danej sytuacji zdolności kredytowej (na którą wpływ mają między innymi dochody firmy), a także pozytywnej historii kredytowej.

Często spotykane są także wymagania w zakresie stażu firmy – banki w większości przypadków wymagają, aby firma działała od co najmniej roku, ale zdarzają się także warunki niższe lub wyższe. Niekiedy niższy staż jest dopuszczalny w przypadku, gdy dany przedsiębiorca korzysta już z innych produktów finansowych banku (na przykład konta firmowego).

Pomożemy Ci pozyskać możliwie najkorzystniejsze finansowanie dla Ciebie lub Twojego biznesu!

Nie trać swojego cennego czasu. Specjaliści Spłaty Pożyczek przejmą na siebie ciężar formalności i wynegocjują dla Ciebie finansowanie na warunkach dopasowanych do Twoich potrzeb.

Od czego zależy koszt kredytu dla przedsiębiorców?

Ofert różnego rodzaju kredytów jest bardzo wiele, a rzadko się zdarza, aby dwie z nich, a co dopiero wszystkie, były pod każdym względem takie same. To oznacza, że, jeśli nie zdecydujemy się na tę najlepszą, będziemy niepotrzebnie przepłacać. W przypadku kredytów na bardzo duże kwoty, a właśnie takie są często kredyty dla przedsiębiorców, może to oznaczać na dłuższą metę odsetki wyższe nawet o dziesiątki tysięcy złotych, jeśli nie więcej.

Z tego względu jest bardzo ważne, aby wiedzieć, od czego zależy koszt kredytu i być w stanie dzięki temu ustalić, czy jest on atrakcyjny. Trzeba przy tym zaznaczyć, że porównywanie poszczególnych ofert może być stosunkowo czasochłonne, a nawet, jeśli postaramy się poszerzyć swoją wiedzę na ten temat, wciąż ryzykujemy, że popełnimy błąd z powodu braku wiedzy i doświadczenia. Dlatego też najlepiej, aby znalezieniem właściwej oferty zajął się specjalista. Nic nie stoi jednak na przeszkodzie, abyśmy my najpierw sami sprawdzili, jak aktualnie wyglądają oferty banków.

Na ostateczny koszt zobowiązania wpłyną przede wszystkim takie czynniki, jak:

- okres spłaty

- kwota kredytu

- oprocentowanie

- prowizja za udzielenie kredytu

- ubezpieczenie

- opłaty dodatkowe.

Warto też zwrócić uwagę na takie nieoczywiste parametry, jak prowizja za wcześniejszą spłatę oraz prowizja za restrukturyzację, zwłaszcza w przypadku zobowiązań długoterminowych. Nawet, jeśli w chwili zaciągania kredytu nie przewidujemy jego wcześniejszej spłaty lub restrukturyzacji, na przestrzeni lat, wiele może się w tym zakresie zmienić.

W przypadku kredytów dla firm, szczególnie bardziej złożonych zobowiązań, takich jak kredyty inwestycyjne, warunki finansowania często ustalane są indywidualnie. Oznacza to, że istnieje pole do negocjacji, zwłaszcza w takich kwestiach, jak marża banku (wchodząca w skład oprocentowania) lub prowizja za udzielenie kredytu.

Kredyty dla przedsiębiorców a leasing – podobieństwa i różnice

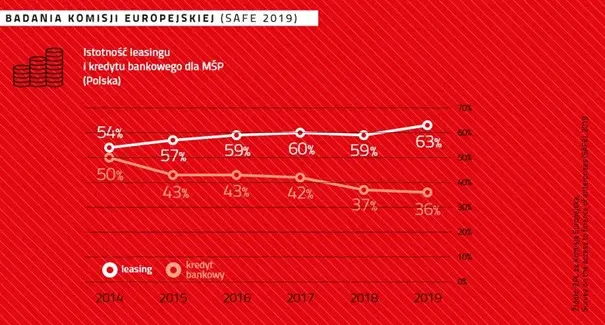

Leasing i kredyt dla przedsiębiorców to dwie bardzo różne formy finansowania. Do tego stopnia, że leasing nie pojawia się w bazie Biura Informacji Kredytowej i w związku z tym nie wpływa na zdolność kredytową firmy. Różnią się one również pod względem podatkowym.

Podczas gdy przy spłacaniu kredytu firmowego możliwe jest zaliczenie w poczet kosztów uzyskania przychodu jedynie części odsetkowej raty, w przypadku leasingu operacyjnego (czyli tego, który cieszy się największą popularnością wśród polskich przedsiębiorców) można zrobić to z całością raty, a także wszystkimi innymi kosztami, m.in. opłatą początkową.

W ofertach banków można znaleźć zarówno celowe kredyty dla przedsiębiorców, jak i takie, w ramach, których kredytobiorca otrzymuje gotówkę i możne ją wydać w dużej mierze w dowolny sposób związany z prowadzoną działalnością. W przypadku leasingu możliwe jest tylko sfinansowanie zakupu konkretnego środka trwałego, takiego jak pojazdy (przede wszystkim samochody, m.in. osobowe, ciężarowe, dostawcze, ale nie tylko), maszyny lub urządzenia.

Jeśli zaś chodzi o warunki przyznawania leasingu, to często są one bardziej sprzyjające małym i początkującym firmom. Proces weryfikacji zdolności kredytowej jest bardzo mocno uproszczony, a wymagania relatywnie niskie. Dodatkowo często można spotkać się z wymaganiem niewielkiego wkładu własnego, a także liberalnym podejściem do stażu firmy. Część leasingodawców jest skłonna współpracować nawet z zupełnie nowymi firmami, aczkolwiek zdarzają się też wymagania na poziomie 6 lub 12 miesięcy stażu.

Kredyty dla przedsiębiorców czy leasing – co wybrać?

Szukając idealnego źródła finansowania, właściciele firm mogą mieć poważny dylemat odnośnie do tego, z którego ostatecznie powinni skorzystać. Nie da się jednoznacznie stwierdzić, co jest lepsze – kredyt dla przedsiębiorców czy leasing. Wszystko zależy od potrzeb danej firmy i jej indywidualnej sytuacji, więc trudno tutaj o jedną uniwersalną poradę.

To pierwsze rozwiązanie daje zazwyczaj większą elastyczność co do sposobu wykorzystania przyznanych środków, ale wiąże się z większą ilością formalności i wymagań. Z kolei z leasingu łatwiej skorzystać, zwłaszcza nowszym firmom, ale (w ramach leasingu operacyjnego) leasingobiorca nie jest od początku właścicielem danego pojazdu czy maszyny, więc nie może na przykład sprzedać jej w czasie trwania umowy leasingowej.

Kredyt dla przedsiębiorców – podsumowanie

Kredyt dla przedsiębiorców to metoda finansowania, z której skorzystała już spora część polskich firm, a jeśli jakiemuś przedsiębiorstwu dotychczas się to nie zdarzyło, są spore szanse, że w przyszłości się to zmieni. Nawet, jeśli firma jest bardzo dobrze zarządzana, ponieważ wbrew pozorom z kredytów korzystają nie tylko takie, które znajdują się w bardzo trudnej sytuacji finansowej.

Przykładowo, kredyt inwestycyjny może być dobrym sposobem dla prosperującej firmy na zrealizowanie kosztownej, złożonej inwestycji, która może pomóc jej się rozwinąć, bez narażania swojej płynności finansowej poprzez wyczerpanie firmowych oszczędności.

Jeśli z jakiegoś powodu kredyt wydaje nam się nieatrakcyjny bądź nie możemy liczyć na jego otrzymanie, warto wiedzieć, że mamy także szereg innych opcji, takich jak przykładowo pożyczki czy leasing. W przypadku problemów z wybraniem właściwej metody finansowania (a także konkretnej oferty), nieocenionym wsparciem będzie doświadczony pośrednik kredytowy. Przeanalizuje on sytuację finansową firmy i doradzi, czy najlepszą opcją będzie kredyt dla przedsiębiorców, czy też nie. Pomoże również znaleźć najatrakcyjniejszą ofertę i ograniczy wszelkie formalności do minimum.