Czym jest scoring kredytowy?

Scoring kredytowy to ocena w skali punktowej, która dotyczy wiarygodności w spłacie zobowiązania. Ocena dotyczy oczywiście osoby, która wnioskuje o kredyt i ma nakierować bank na to, jaką odpowiedź na wniosek ma otrzymać dany klient. Dzięki temu kredytodawca może otrzymać dokładniejsze dane na temat klienta i łatwiej będzie mu podjąć ostateczną decyzję, ponieważ będzie wiedział, jak duże jest ryzyko podjęcia współpracy z daną osobą.

Scoring kredytowy często jest mylony ze zdolnością kredytową, chociaż te dwie rzeczy nie mają ze sobą zbyt wiele wspólnego. Głównym zadaniem scoringu kredytowego jest bowiem ocena prawdopodobieństwa tego, czy kredytobiorca spłaci swoje zobowiązanie. Im wyższy jest scoring danej osoby, tym mniejsze jest ryzyko tego, że nie spłaci ona swojego zobowiązania w terminie. Scoring opiera się na zestawieniu informacji o danym kredytobiorcy wraz z danymi o innych osobach. Im bardziej ich profile są do siebie zbliżone, tym lepsza ocena scoringowa i większa szansa na otrzymanie kredytu.

Rodzaje scoringu kredytowego

Banki mogą stosować różne rodzaje scoringu i należą do nich: scoring behawioralny, aplikacyjny, kredytowy, fraudowy. Scoring behawioralny polega na tym, że osoba, która ubiega się o kredyt, ma przyznawane punkty na podstawie analizy obsługi dotychczasowych produktów finansowych. Tego rodzaju scoring odnosi się więc do tego, jak dana osoba do tej pory spłacała swoje pożyczki, kredyty i sprzęty na raty. W scoringu aplikacyjnym wnioskodawca otrzymuje punkty na podstawie swoich danych osobistych i majątkowych określonych w specjalnej karcie scoringowej. Po zsumowaniu punkty stanowią miarę ryzyka związanego z potencjalnym kredytobiorcą.

Scoring kredytowy stosowany jest przez banki przy udzielaniu kredytów. Co ciekawe tego rodzaju scoring stosują także niektóre firmy niefinansowe przy sprzedaży produktów na abonament. Ostatnim rodzajem scoringu jest scoring fraudowy. Jest to proces przypisywania potencjalnemu klientowi lub istniejącemu klientowi prawdopodobieństwa popełnienia nadużycia, lub celowego złamania umowy.

Pomożemy Ci pozyskać możliwie najkorzystniejsze finansowanie dla Ciebie lub Twojego biznesu!

Nie trać swojego cennego czasu. Specjaliści Spłaty Pożyczek przejmą na siebie ciężar formalności i wynegocjują dla Ciebie finansowanie na warunkach dopasowanych do Twoich potrzeb.

Co bank bierze pod uwagę, ustalając scoring kredytowy?

Zanim bank udzieli komukolwiek kredytu, z dużą uwagą przeanalizuje zdolność i historię kredytową swojego klienta. W tym celu sprawdzany jest raport z BIK, w którym znajdują się informacje na temat spłaconych oraz aktualnie spłacanych zobowiązań. Na tej podstawie bank może ocenić, jak dana osoba radzi sobie ze spłatą zaciągniętych kredytów i pożyczek i czy pożyczenie jej pieniędzy nie wiązałoby się ze zbyt dużym ryzykiem niespłacenia zobowiązania na czas. Jak jednak już wspomnieliśmy, wiele instytucji korzysta także ze swoich systemów scoringowych, aby jeszcze skuteczniej dobierać klientów.

Na jakiej podstawie obliczany jest scoring bankowy? Bank bierze pod uwagę:

– wiek,

– płeć,

– stan cywilny,

– wykształcenie i zawód,

– formę zatrudnienia,

– wysokość dochodów i branżę,

– liczbę osób na utrzymaniu,

– posiadane zobowiązania,

– posiadane ubezpieczenia,

– status mieszkaniowy.

Jak widzisz, bank podczas obliczania scoringu danej osoby bierze pod uwagę wiele danych. Ma to na celu jak najlepsze poznanie potencjalnego kredytobiorcy oraz upewnienie się, że będzie on w stanie spłacić kredyt w określonym na umowie kredytowej terminie wraz z dodatkowymi kosztami np. odsetkami. Program, z którego korzysta bank, porównuje sytuację finansową konkretnego klienta z tysiącami innych osób, które też w przeszłości uzupełniły kartę scoringową. Na tej podstawie oblicza się punktację klienta – im wyższa ona będzie, tym lepiej.

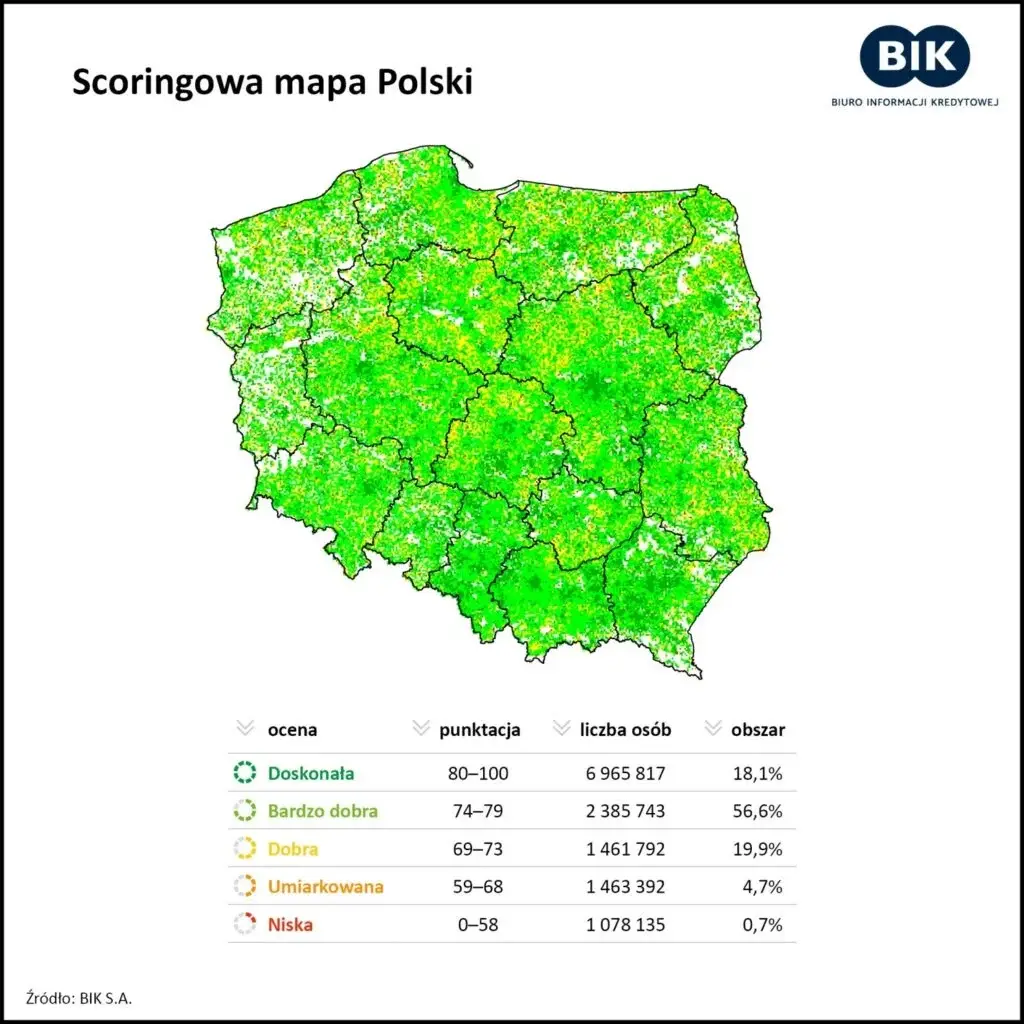

Warto wiedzieć, że niska ocena scoringowa może mieć związek nie tylko z posiadaniem długów czy niskimi dochodami. Niektóre programy do obliczania scoringu np. faworyzują klientów zatrudnionych w danych branżach, a innych ze względu na miejsce, w którym pracują, traktują już nieco gorzej. To samo może dotyczyć np. miejsca zamieszkania. Klienci z większych miast będą np. lepiej postrzegani niż Ci zamieszkujący na wsi.

Co wpływa pozytywnie a co negatywnie na scoring kredytowy?

W większości przypadków na wysoki wynik scoringu kredytowego ma wpływ stabilna praca z dobrymi zarobkami oraz posiadanie własnego domu bądź mieszkania. Oprócz tego na wyższą punktację mogą liczyć osoby, które: nie mają zobowiązań finansowych lub w porównaniu do zarobków nie są one spore, nie utrzymują nikogo, mają wyższe wykształcenie i oszczędności na koncie. Oczywiście ważne jest regularne spłacanie zobowiązań (jeśli już takie posiadasz) oraz brak zadłużeń w innych instytucjach finansowych.

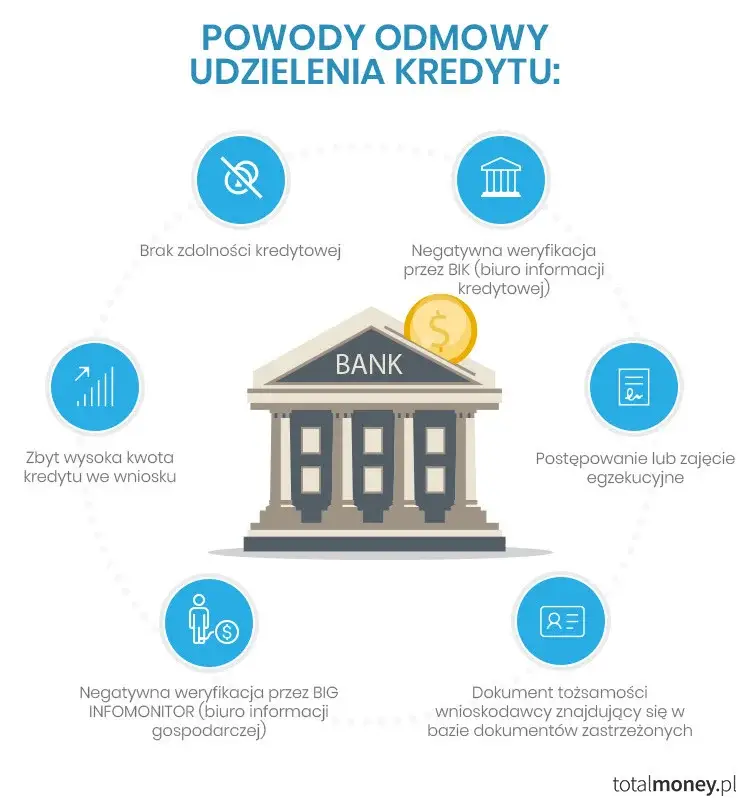

Skoro już wiesz, co pozytywnie wpływa na scoring, to warto od razu powiedzieć, co może obniżyć Twój wynik. Otóż będą to z pewnością problemy ze spłatą kredytów i pożyczek oraz kłopoty finansowe. Jeśli nieterminowo spłacałeś swoje długi, to Twój scoring może być średni, a nawet zły. Na niską ocenę wpływa też zaciąganie zbyt dużej ilości kredytów i pożyczek w stosunkowo krótkim czasie oraz zbyt duża ilość odrzuconych wniosków kredytowych.

Jak poprawić swój scoring?

Podsumowanie

Scoring kredytowy to ocena w skali punktowej, która określa wiarygodność w spłacie zobowiązania osoby, która wnioskuje o kredyt. Zadaniem scoringu jest ocena prawdopodobieństwa tego, czy dana osoba spłaci swoje zobowiązanie. Coraz więcej banku oprócz wyniku oceny zdolności i historii kredytowej bierze pod uwagę także scoring. Im wyższa ocena punktowa BIK, tym bardziej wiarygodna jest dana osoba dla banku. Podczas ustalania scoringu kredytowego bank bierze pod uwagę szereg czynników m.in.: wiek, wykształcenie, dochody, stabilność zatrudnienia itd. Możesz popracować nad swoją oceną scoringową, jednak jej zwiększenie może zająć trochę czasu.