Czym jest kredyt kupiecki?

Kredyt kupiecki udzielany jest przez jednego przedsiębiorcę drugiemu, bez angażowania instytucji finansowych – czy to banków, czy firm pożyczkowych. Używa się wobec niego również określenia kredyt towarowy, a także kredyt handlowy. Dzieli się on na dwa rodzaje:

- kredyt dostawcy

- kredyt odbiorcy.

Kredyt dostawcy, jak wskazuje sama nazwa, udzielany jest przez dostawcę towarów lub usług ich odbiorcy. Polega na odroczeniu terminu płatności, czy to poprzez wystawienie faktury z odroczonym terminem płatności, czy umowę pisemną lub ustną.

Kredyt odbiorcy to zaliczka na towar, który nie został jeszcze dostarczony lub usługę, która nie została jeszcze wykonana. Stosuje się go przede wszystkim w przypadku bardzo kosztownych towarów, których dostawca nawet sam nie byłby w stanie bez środków z zaliczki pozyskać.

Kredyt kupiecki to rozwiązanie przeznaczone przede wszystkim dla małych i średnich przedsiębiorstw, a w szczególności tych, które dopiero zaczynają swoją przygodę na rynku. Pozyskanie towaru niezbędnego do rozpoczęcia generowania zysków może być dla nich często ogromnym wyzwaniem, które rozwiązuje możliwość odroczenia płatności i jednoczesnego korzystania z zamówionych dóbr.

Kredyt kupiecki – koszt

Kredyt kupiecki bardzo często jest całkowicie darmowy i nie są naliczane żadne odsetki. Wiąże się to z tym, że udziela się go nie dla zarobku, a po to, aby pójść na rękę dostawcy lub odbiorcy.

Kredyt dostawcy umożliwia handel otrzymanymi towarami jeszcze zanim przyjdzie nam za nie zapłacić, dzięki czemu mogą one do momentu nadejścia momentu spłaty kredytu nie dość, zarobić same na siebie, to jeszcze wygenerować zysk.

Specjaliści Spłaty Pożyczek przeprowadzą Cię przez cały proces kredytowania.

Od znalezienia dostępnych ofert i wybór najkorzystniejszej, poprzez złożenie wniosku, negocjacje z instytucją finansową i pozyskanie indywidualnych warunków zobowiązania, aż do podpisania umowy kredytowej. Pozyskaj finansowanie przy minimum formalności i bez stresu!

Warunki otrzymania kredytu kupieckiego

Kredyt kupiecki nie jest sformalizowany prawnie, wobec czego nie ma sztywnych warunków tego rodzaju zobowiązania. Wszystko zależy od tego, co ustalą między sobą dostawca i odbiorca.

Kredyt kupiecki wymaga przede wszystkim zaufania pomiędzy przedsiębiorca. Odbiorca, który dopiero co rozpoczyna współpracę z dostawcą, w większości przypadków nie będzie mógł na niego liczyć. Udzielenie takiego kredytu wiąże się bowiem ze sporym ryzykiem, że płatność zostanie opóźniona ponad termin wskazany w umowie lub w ogóle nie nastąpi.

Kwota, koszt i długość kredytu kupieckiego zależy od branży, potrzeb obu stron, a także poziomu wzajemnego zaufania. Z reguły kredyty kupieckie dają na uregulowanie płatności 30 dni, ale bywają także inne przypadki.

Co to jest skonto?

W powiązaniu z kredytem kupieckim natrafić można na wyrażenie skonto, zwane także rabatem. Jest to upust, jaki dostawca oferuje odbiorcy w zamian za przedterminową spłatę należności. Skonto ma za zadanie skłonić większą ilość klientów do nie czekania z płatnościami na ostatnią chwilę, a uregulowania długu jak najszybciej. Dzięki temu kredytobiorca szybciej ma dostęp do należnych mu środków i nie musi obawiać się, że nie wystarczy mu funduszy na utrzymywanie prawidłowego funkcjonowania firmy do czasu upływu terminu spłaty.

Limit kupiecki

Limit kupiecki jest jednym ze sposobów zabezpieczenia swoich interesów przez kredytodawcę. Jest to maksymalny limit, na jaki dany kontrahent może zaciągnąć kredyt. Wraz z czasem, kiedy przedsiębiorca udowodni już, że jest godny zaufania, limit kupiecki może urosnąć. Stosowanie limitu kupieckiego pozwala na ograniczenie strat w wyniku ewentualnej niewypłacalności bądź nierzetelności kontrahenta.

Ubezpieczenie kredytu kupieckiego

Jak już wspomniano, udzielanie kredytu kupieckiego jest czymś stosunkowo ryzykownym (chociaż ma też oczywiście swoje zalety, które sprawiają, że wiele przedsiębiorców robi to chętnie). W przypadku mniejszych przedsiębiorstw może wystarczyć, że kilku klientów nie spłaci na czas kredytu kupieckiego, a nasza sytuacja finansowa znacznie się pogorszy. Ochronić przed takim zdarzeniem może nie tylko ostrożna selekcja kontrahentów, ale także ubezpieczenie kredytu kupieckiego.

Ubezpieczenie kredytu kupieckiego gwarantuje, że odzyskamy środki w razie upadłości dłużnika. Jednak nie od razu po zgłoszeniu ubezpieczycielowi faktu braku spłaty zadłużenia, a po tym, jak ubezpieczyciel podejmie wstępne działania windykacyjne. Wtedy też możemy liczyć na zwrot około 80% należnej nam sumy. Reszta to obowiązkowy wkład własny, chroniący ubezpieczyciela przed wypłacaniem zbyt dużych odszkodowań firmom, które nie weryfikują swoich kontrahentów i udzielają kredytów kupieckich nierzetelnym firmom.

Nawet pozornie dobrze funkcjonujące firmy mogą wpaść w problemy finansowe, które utrudnią lub całkowicie uniemożliwią zwrot należności. Zdecydowanie się na ubezpieczenie kredytu sprawi, że nie będziemy musieli się takiego scenariusza bardzo obawiać – uspokoi nas świadomość, że znaczną część długu tak czy inaczej uda nam się odzyskać. Dodatkowe zabezpieczenia kredytu

Limit kupiecki i ubezpieczenie kredytu kupieckiego to nie jedyne sposoby, na które można zabezpieczyć kredyt kupiecki. W przypadku mniej wiarygodnych kontrahentów można także zastosować na przykład:

- zastaw ogólny

- poręczenie

- zabezpieczenie wekslowe.

Dzięki temu będziemy mieli większą pewność, że klient będzie zmotywowany do spłacenia zadłużenia w terminie, a jeśli tego nie zrobi, łatwiej będzie wyegzekwować od niego swoją należność.

Kredyt kupiecki – na co trzeba uważać?

Kredyt kupiecki może być niebezpieczny dla finansów firmy nie tylko w przypadku, kiedy kontrahent spóźnia się z płatnością, a my zostajemy zarówno bez towaru, jak i bez pieniędzy. Może się zdarzyć, że udzielimy zbyt wiele kredytów kupieckich, aby móc dalej funkcjonować do momentu otrzymania odroczonych płatności, a wtedy to my będziemy potrzebowali kredytu.

Ważne jest wobec tego, aby nie wszystkie, a najlepiej nawet nie większość transakcji była finansowana kredytem kupieckim. Konieczne jest posiadanie bazy klientów, którzy są w stanie opłacać towary natychmiastowo po ich wydaniu, aby w razie czego mogła ona funkcjonować jako poduszka bezpieczeństwa.

Warto obliczyć, jak wiele kredytów kupieckich możemy udzielić, aby zawsze pozostały nam w dowolnym momencie zarówno fundusze potrzebne do zachowania płynności finansowej, jak i rezerwa na wszelki wypadek.

Czy warto udzielać kredytów kupieckich?

Zalety związane z otrzymywaniem kredytów kupieckich są bardzo jasne i widoczne gołym okiem – pozwala to na sprzedaż towaru, zanim konieczne będzie jego opłacenie, a także pozwala uniknąć finansowania bieżącego funkcjonowania firmy na przykład kredytem obrotowym.

Jednak co z udzielania kredytu ma kredytodawca, skoro w większości przypadków nie nalicza odsetek? Przede wszystkim umożliwia sobie w ten sposób pozyskanie nowych klientów, w tym przede wszystkim takich, którzy nie byliby w stanie sobie pozwolić na zakup jego towarów bez odroczenia płatności. Jest też bardziej konkurencyjny – nawet jeśli oferuje niższe ceny czy wyższą jakość klientów, to bez kredytu kupieckiego wielu klientów i tak wybrałoby jego konkurentów.

Odrzucanie próśb o kredyt kupiecki może potencjalnie zaszkodzić czy nawet całkowicie załamać relacje z perspektywicznymi, rzetelnymi klientami. Dlatego też w interesie większości przedsiębiorców jest udzielanie kredytów kupieckich, jednak tylko w granicach swoich możliwości finansowych oraz z zachowaniem niezbędnych środków ostrożności.

Jak sprawdzać kontrahentów przy kredycie kupieckim?

Najlepszym budulcem zaufania jest czas – tak naprawdę tylko dzięki niemu można się w pełni przekonać, czy dany kontrahent jest rzetelny i godny zaufania. Jednak jest też kilka rzeczy, które można zrobić przed udzieleniem kredytu, aby wstępnie potencjalnego kredytobiorcę zweryfikować.

Naszym pierwszym krokiem powinno być zawsze sprawdzenie informacji na temat kontrahenta zawartych w CEIDG lub KRS (w zależności od formy prowadzonej działalności). Ponadto warto sprawdzić w Internecie, jakimi opiniami cieszy się dana firma – czy to od klientów, czy kontrahentów. Przeszukiwać możemy pod tym kątem na przykład media społecznościowe, fora czy portale branżowe.

Faktoring – sposób na zmniejszenie ryzyka udzielenia kredytu kupieckiego

Bardzo ciekawym sposobem, na jaki możemy po pierwsze zapewnić sobie po pierwsze spłatę zadłużenia, a po drugie szybsze otrzymanie środków, jest faktoring. Dzięki niemu nie odczujemy negatywnie długiego oczekiwania na zapłatę po wydaniu towaru, przez co nie nie powstaną problematyczne zatory finansowe.

Faktoring polega na sprzedaży praw do wierzytelności zewnętrznej firmie. W ten sposób obie strony są zadowolone – zarówno kredytobiorca, jak i kredytodawca. Kredytodawca otrzymuje bowiem od firmy faktoringowej płatność za towary czy usługi błyskawicznie, a kredytobiorca może spokojnie spłacić zadłużenie w odroczonym terminie.

Jak można się domyślić, faktoring nie jest darmowy. Korzystanie z niego wiąże się z ponoszeniem kosztów prowizji od każdej faktury. Jest to jednak świetne rozwiązanie, kiedy musimy udzielać kredytów kupieckich, aby nie stracić klientów, a jednocześnie potrzebujemy zapłaty od razu, żeby firma mogła dalej funkcjonować.

Alternatywy dla kredytu kupieckiego

Co zrobić, kiedy nie możemy otrzymać kredytu kupieckiego lub z jakiegoś powodu nie jesteśmy nim zainteresowani? Gdzie szukać środków, aby móc opłacić potrzebne towary od razu i móc zacząć na nich zarabiać?

Możemy udać się do banku, jednak musimy wziąć pod uwagę, że proces przyznawania kredytu dla firm jest stosunkowo długi, żmudny i skomplikowany. Konieczne będzie dostarczenie bankowi szeregu informacji i dokumentów, takich jak na przykład:

- wyciąg z konta firmowego

- zaświadczenie o niezaleganiu ze składkami w ZUS i US

- zaświadczenie o wpisie do CEIDG albo odpis z KRS

- deklaracja podatkowa za rok ubiegły.

Problem z otrzymaniem kredytu mogą mieć firmy, które nie osiągają dużego obrotu lub którym zdarzyły się wcześniej problemy z terminową spłatą należności. Ponadto niektóre banki stawiają wymóg minimum 12 lub 6 miesięcy prowadzenia działalności. Wobec tego kredyt dla firm nie zawsze będzie możliwy do uzyskania. Jeśli prowadzimy jednoosobową działalność gospodarczą, możemy za to po prostu zaciągnąć kredyt dla osób fizycznych, który wiąże się z mniejszą ilością formalności i krótszym czasem oczekiwania.

Bank to jednak nie jedyne miejsce, w którym możemy znaleźć alternatywę dla kredytu kupieckiego. Bardzo wiele instytucji pozabankowych oferuje tak zwane pożyczki dla firm, które charakteryzują się uproszczonymi formalnościami i szybkością dostępu do niezbędnych środków. Należy jednak być wiadomym tego, że z racji na większe ryzyko związane z pożyczaniem funduszy mniej wiarygodnym firmom pożyczki będą z reguły bardziej kosztowne niż kredyty.

Nie trać swojego cennego czasu na bezowocne przeszukiwanie setek ofert.

Specjaliści Spłaty Pożyczek przejmą na siebie ciężar formalności i wynegocjują dla Ciebie finansowanie na warunkach dopasowanych do Twoich potrzeb.

Kredyt kupiecki – podsumowanie

Niektórzy przedsiębiorcy reagują wręcz alergicznie, kiedy kontrahent pyta o możliwość zaciągnięcia kredytu kupieckiego. Może to wynikać przede wszystkim z obawy przed powstawaniem zatorów finansowych. Jednak wbrew pozorom udzielanie kredytów kupieckich może być zarówno bezpieczne, jak i korzystne. W zmniejszeniu ryzyka związanego z odraczaniem płatności pomagają chociażby limit kupiecki i ubezpieczenie kredytu kupieckiego, a także weryfikacja potencjalnych kredytobiorców.

Kwestia tego, czy kredyt kupiecki jest opłacalny jest jeszcze bardziej jasna dla jego kredytobiorców. Możliwość odroczenia spłaty w ramach kredytu kupieckiego to świetna alternatywa dla tradycyjnych kredytów i pożyczek, które nie dość, że są z reguły bardziej kosztowne, to jeszcze wymagają większej ilości formalności. Za to umowy kredytu kupieckiego nie trzeba nawet spisywać (aczkolwiek dla bezpieczeństwa jest to mocno wskazane), nie mówiąc już o przedstawianiu żadnych zaświadczeń czy wyciągów.

Czy kredyt kupiecki się opłaca?

Kredyt kupiecki może być bardzo opłacalny dla przedsiębiorcy, któremu jest udzielany. Wynika to z faktu, że zazwyczaj nie jest oprocentowany, kredytodawcy nie pobierają też żadnej prowizji, czy innych opłat. Jeśli zaś chodzi o kredytodawcę, to dla niego ten rodzaj kredytu jest z jednej strony ryzykowny (ponieważ może wywołać zatory finansowe), a z drugiej pozwala na budowanie lepszych relacji z kontrahentami.

Kto może otrzymać kredyt kupiecki?

Kredytodawcy mogą ustalać własne wymagania i warunki wobec kontrahentów zainteresowanych kredytem kupieckim. W większości przypadków ta forma finansowania będzie zarezerwowana dla firm wiarygodnych, niewidniejących na listach dłużników. Z otrzymaniem kredytu kupieckiego problem mogą mieć małe lub początkujące firmy.

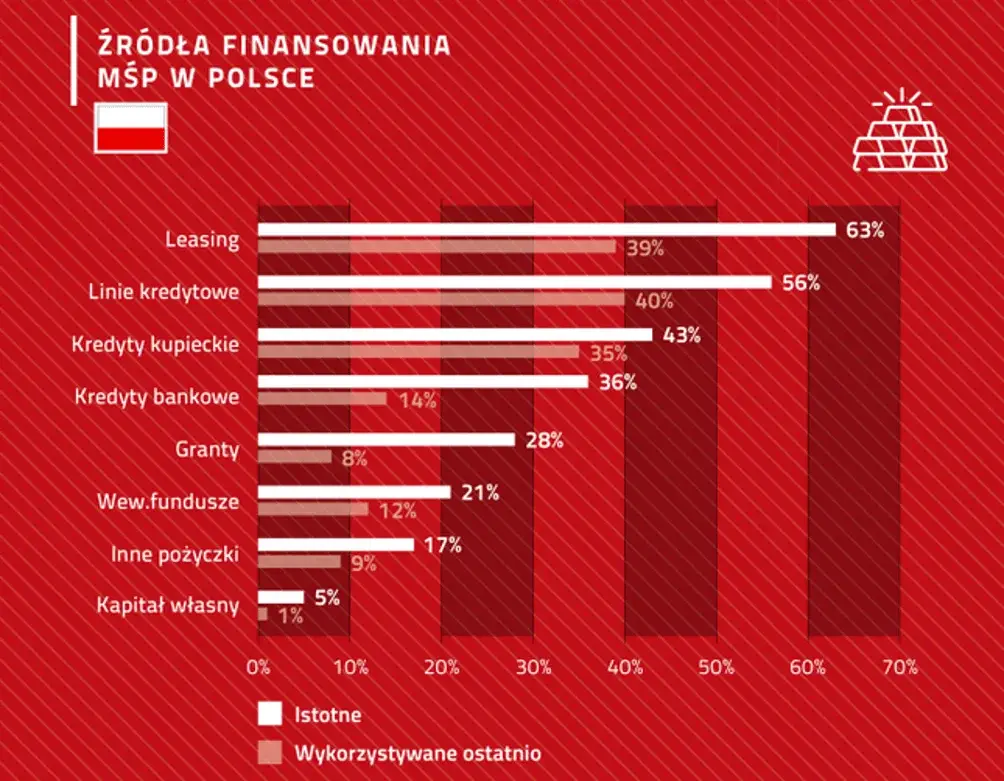

Jak popularne są kredyty kupieckie?

Z kredytów kupieckich korzysta mniej lub bardziej regularnie spora część polskich przedsiębiorców. Nie jest to tak popularna forma finansowania, jak leasing, czy linie kredytowe, ale nie można powiedzieć, że kredyty kupieckie są niszowe.