Niestety, musimy pamiętać, że kredyt jest ryzykiem nie tylko dla klienta (bowiem w razie niemożliwości terminowej spłaty czekają go nieprzyjemne konsekwencje), ale także dla banku. Dlatego też z różnych przyczyn niektóre osoby po złożeniu wniosku kredytowego spotkają się z decyzją odmowną. Pojawia się w związku z tym pytanie: z jakiego powodu bank może odmówić kredytu?

Dzięki doradcom Spłata Pożyczek szybko uzyskasz pozytywną decyzję kredytową.

Nie przejmuj się tym, z jakich przyczyn bank może odmówić przyznania kredytu. Charakteryzujemy się wysoką skutecznością i nie pobieramy żadnych przedpłat. Z naszą pomocą możesz liczyć na atrakcyjne warunki kredytu, a także elastyczny okres spłaty i minimum formalności. Nie ryzykuj odmowy i zgłoś się do nas jeszcze dziś.

Najczęstsze przyczyny odmowy udzielenia kredytu

Wydawałoby się, że obecnie zaciągnięcie kredytu jest bardzo proste. Faktycznie, czas oczekiwania na decyzję znacznie się skrócił, a w niektórych bankach kredyty (czy na przykład sprzęt elektroniczny na raty) można wziąć całkowicie przez Internet.

Nie oznacza to jednak, że każdy może liczyć na decyzję pozytywną. Wbrew pozorom banki odmawiają stosunkowo często. Przyczyn jest wiele, a najpopularniejsze z nich to:

- niewystarczająca zdolność kredytowa

- negatywne wpisy w BIK, obecność na listach dłużników

- niestandardowa forma zatrudnienia

- zbyt niski bądź zbyt wysoki wiek potencjalnego kredytobiorcy.

Wszystkie powyższe przyczyny ostatecznie sprowadzają się do faktu, że banki nie chcą udzielać kredytów osobom niepewnym, które potencjalnie mogłyby spóźniać się z regulowaniem rat.

Trzeba bowiem wskazać, że proces windykacji należności jest długotrwały i kosztowny, i nie zawsze zresztą przynosi oczekiwane rezultaty. W związku z tym kredytobiorcy stawiają przede wszystkich na tych klientów, których mogą bez dużego ryzyka obdarzyć zaufaniem.

Niewystarczająca zdolność kredytowa

Zdolność kredytowa jest podstawowym kryterium, które banki biorą pod uwagę przy rozważaniu wniosków o kredyt. Oznacza nic innego, jak zdolność do uregulowania zadłużenia na czas, wraz z odsetkami i wszystkimi innymi elementami wchodzącymi w skład całkowitego kosztu kredytu.

Im większą sumę chcemy od banku uzyskać, tym wyższa będzie musiała być nasza zdolność kredytowa, abyśmy mogli liczyć na pozytywną decyzję. Niewystarczająca zdolność kredytowa to jedna z najczęściej spotykanych przyczyn odmowy udzielenia kredytu. Przy obliczaniu zdolności kredytowej bierze się pod uwagę przede wszystkim:

- wysokość dochodów

- ilość posiadanych zobowiązań

- koszty utrzymania

- ilość osób na utrzymaniu.

Wielu osobom wydaje się, że same wysokie dochody wystarczą, aby otrzymać wymarzony kredyt. Jednak w rzeczywistości może być zupełnie inaczej. Jeśli dużo zarabiamy, ale też mamy bardzo wysokie wydatki i już jesteśmy obciążeni dużą ilością długów, to bank może postrzegać nas gorzej niż kogoś, kto co prawda zarabia mniej, ale też znacznie mniej wydaje, więc ma dzięki temu więcej gotówki do dyspozycji.

Negatywne wpisy w BIK, obecność na listach dłużników

Biuro Informacji Kredytowej przechowuje informacje na temat wszystkich kredytów i dużej ilości pożyczek spłacanych obecnie przez Polaków (a także zobowiązań już spłaconych, czy to w terminie, czy też nie – w tym pierwszym wypadku trzeba jednak wyrazić zgodę na dalsze przetwarzanie danych).

Znajdują się tam nie tylko dane na temat opóźnień w spłacie rat, ale także o regulowaniu ich w terminie, tak więc samo figurowanie w BIK-u nie jest niczym złym, a wręcz przeciwnie.

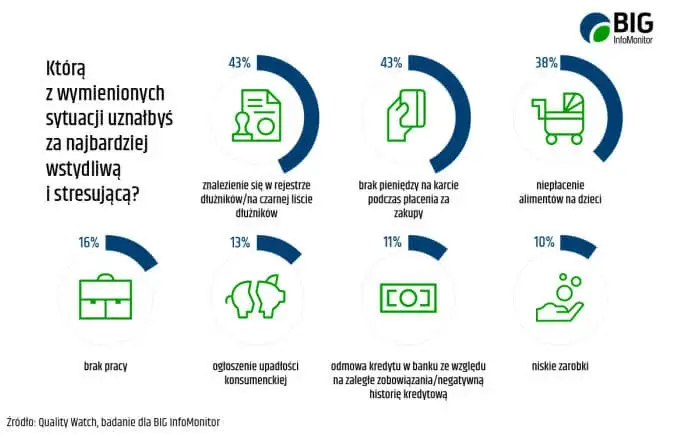

Problem pojawia się natomiast, jeśli w BIK-u istnieją na nasz temat negatywne informacje, a więc dane o nieterminowych płatnościach. Może to być przyczyną odrzucenia przez bank naszego wniosku o kredyt. Również znajdowanie się na którejś z polskich list dłużników (na przykład w KRD) oznacza, że kredytu prawdopodobnie nie dostaniemy.

Dlaczego? Negatywne wpisy w BIK są dla banku sygnałem, że dana osoba jest mało wiarygodna i nie będzie terminowo spłacać swoich zobowiązań. Biorąc pod uwagę, że na windykacji z powodu spóźniających się płatności, bank z reguły traci, odmawianie osobom z negatywną historią kredytową ma za zadanie pozwolić takich sytuacji uniknąć.

Niestandardowa forma zatrudnienia

Dlaczego bank odmawia kredytu? Przyczyną może być niestandardowa forma zatrudnienia. Najbardziej stabilną formą zatrudnienia zdaniem banków jest umowa o pracę na czas nieokreślony, ewentualnie umowa na czas określony, która w najbliższym czasie się nie kończy.

Co oczywiste, dla kredytodawcy ważne jest, aby klient posiadał regularne źródło dochodów – w przeciwnym razie nie ma gwarancji, że co miesiąc poradzi sobie z ratą kredytu.

Nie oznacza to jednak, że inna forma zatrudnienia (umowa zlecenie, umowa o dzieło, samozatrudnienie) całkowicie uniemożliwia otrzymanie kredytu. Z pewnością jednak ten proces utrudnia.

Jeśli umowa kończy się niedługo, trwa zaledwie od kilku tygodni czy nie jesteśmy w stanie wykazać, że przy naszej formie zatrudnienia osiągamy odpowiednio wysokie i (co bardzo ważne) regularne dochody, to musimy liczyć się z otrzymaniem od banku decyzji odmownej.

Zbyt niski bądź wysoki wiek potencjalnego kredytobiorcy

Dlaczego bank odmawia kredytu? Przeszkodą w otrzymaniu pozytywnej decyzji może być również zbyt niski bądź zbyt wysoki wiek. Młodzi ludzie nie mają często jeszcze wysokich zarobków, rozbudowanej historii kredytowej i ogółem mówiąc nie są postrzegani jako wiarygodni klienci. Dlatego też chociaż w teorii kredyt można wziąć od 18 roku życia, to może to być w takim wieku bardzo trudne.

Również zbyt wysoki wiek może okazać się problematyczny. Różne banki mają do tego różne podejścia, zwłaszcza, jeśli chodzi o kredyty długoterminowe, a więc przede wszystkim kredyty hipoteczne. Zazwyczaj mamy do czynienia z maksymalnym wiekiem, jaki kredytobiorca może mieć w momencie spłaty ostatniej raty kredytu. Z reguły jest to 70 lat, aczkolwiek istnieją od tej reguły wyjątki. Oznacza to, że 40 latek otrzyma w większości banków kredyt na 30 lat, ale 50 latek może już mieć z tym w niektórych instytucjach problem.

Dlaczego bank odmówił przyznania kredytu hipotecznego?

Sytuacja jest szczególnie skomplikowana w przypadku kredytu hipotecznego. W jego przypadku bank nie tylko weryfikuje zdolność kredytową, historię kredytową i wszystkie wymienione powyżej czynniki, ale też samą nieruchomość, która nas interesuje: jej wartość, stan prawny i wiele innych.

Jeśli bank uzna, że na przykład wartość nieruchomości została przez nas zawyżona bądź dowie się, że na danym domu lub mieszkaniu ciąży już hipoteka, niewątpliwie odrzuci nasz wniosek o kredyt. Musimy bowiem pamiętać, że to właśnie rzeczona nieruchomość stanowi dla banku główne zabezpieczenie spłaty kredytu.

Jeśli zobowiązanie nie będzie regulowane w terminie, bank będzie miał możliwość przejęcia nieruchomości i jej sprzedaży. Tak więc zrozumiałe jest, dlaczego przykłada tak dużą wagę do tego, aby wszystkie formalności były poprawnie dopełnione.

Jak zwiększyć szanse na otrzymanie kredytu?

Zminimalizować szanse na odrzucenie naszego wniosku możemy na wiele sposobów. Jednym z nich jest podniesienie swojej zdolności kredytowej. Znalezienie lepiej płatnej pracy nie jest takie proste, za to znacznie łatwiej jest na przykład zrezygnować z mało lub wcale nieużywanych kart kredytowych lub kredytów odnawialnych. Dobrym pomysłem może być również dokonanie wcześniejszej spłaty małych kredytów lub pożyczek, które i tak stosunkowo niedługo się kończą, jeśli możemy sobie na to pozwolić.

Warto również zadbać o wygenerowanie w Biurze Informacji Kredytowej jak największej ilości pozytywnych wpisów na swój temat, zwłaszcza, jeśli mamy historię kredytową pustą lub wypełnioną negatywnymi wpisami. Wystarczy, że kupimy coś niedrogiego (na przykład tanie urządzenie elektroniczne czy sprzęt domowy) na korzystne raty, a następnie spłacimy takie zobowiązanie w terminie. Ważne jest, aby potem udzielić w BIK zgody na dalsze przetwarzanie informacji na ten temat.

Przyczyny odmowy udzielenia kredytu – podsumowanie

Jak widać, bank może odpowiedzieć na nasz wniosek negatywnie z wielu zróżnicowanych przyczyn. Wiedza na temat tego, dlaczego bank odmawia kredytu, pozwala lepiej się przygotować i zwiększyć szanse, że otrzymamy decyzję pozytywną.

Kiedy wiek może prowadzić do odmowy przyznania kredytu?

Jeśli chodzi o to, z jakich przyczyn bank może odmówić przyznania kredytu, to niewątpliwie jedną z nich jest zbyt wysoki lub niski wiek. Minimalny wiek do zawarcia kredytu to 18 lat, jeśli zaś chodzi o wiek maksymalny, to wiele tu zależy od zasad panujących w danym banku. Wiek jest szczególnie istotny w przypadku kredytów długoterminowych, zwłaszcza kredytu hipotecznego. Wtedy na ocenę zdolności kredytowej wiek wpływa w znacznie większym stopniu niż np. przy niskim kredycie gotówkowym.

Co robić, jeśli bank odmówi przyznania kredytu?

W przypadku negatywnej decyzji kredytowej (bądź podejrzenia, że taką możemy otrzymać), warto skorzystać z pomocy pośrednika kredytowego. Samodzielne składanie kolejnych wniosków, w różnych bankach, może nie przynieść oczekiwanego efektu, a dodatkowo jeszcze pogorszyć sytuację i zmniejszyć szanse na pozytywną decyzję. Zwłaszcza przy wysokich kredytach, takich jak kredyt hipoteczny lub kredytach trudnych do pozyskania, jak kredyt konsolidacyjny, wsparcie eksperta jest nieocenione. To samo powinieneś zrobić jeśli już raz bank odmówił udzielenia kredytu. Nie warto składać wniosków na chybił trafił. Lepiej skorzystać z pomocy doświadczonego doradcy i zmaksymalizować swoje szanse na pozytywną decyzję.

Czy można dostać kredyt pracując na umowę zlecenie?

Kolejnym przykładem, w odpowiedzi na pytanie, z jakich przyczyn bank może odmówić przyznania kredytu, jest rodzaj umowy, w oparciu o którą jesteśmy zatrudnieni. Banki preferują kredytobiorców zatrudnionych na podstawie umowy na czas nieokreślony, ale nie oznacza to, że pracując na umowę zlecenie nie można dostać kredytu. Ważne jest, jak wysokie dochody osiąga się na podstawie umowy, a także, jak stabilne jest zatrudnienie (jak długo trwa umowa i czy pracodawca będzie skłonny ją przedłużyć).