Pomożemy Ci uzyskać pozytywną decyzję kredytową przy minimum formalności.

Nie odkładaj palących potrzeb na później. Z naszą pomocą potrzebne środki mogą trafić do Ciebie szybko i bezstresowo. Znajdziemy dla Ciebie korzystną ofertę kredytu i przeprowadzimy negocjacje z bankiem, żeby uzyskać pozytywną decyzję na atrakcyjnych warunkach.

Czym jest historia kredytowa?

Zanim przejdziemy do tego, jak budować pozytywną historię kredytową, warto na chwilę pochylić się nad tym, czym ona właściwie jest. Historia kredytowa to zapis zadłużeń, jakie dana osoba obecnie spłaca i spłacała w przeszłości. Zawiera informację o tym, czy płatności dokonywane są terminowo, a jeśli nie, to jakie jest opóźnienie.

Z historii kredytowej można nie tylko wywnioskować, czy ktoś jest rzetelny i wiarygodny, ale także czy na przykład ma tendencję do zaciągania wielu różnych zobowiązań jednocześnie. W Polsce zbieraniem i przechowywaniem historii kredytowej zajmuje się pozarządowa organizacja o nazwie Biuro Informacji Kredytowej (BIK). Funkcjonuje również kilka rejestrów dłużników, jednak one w przeciwieństwie do BIK-u zawierają tylko informacje negatywne, a więc nie udostępniają całości historii kredytowej.

Każdy bank podczas rozważania wniosku o kredyt wnioskuje do BIK-u o informacje dotyczące potencjalnego kredytobiorcy. Dzięki temu może w łatwy, szybki i przejrzysty sposób ocenić, z jakim prawdopodobieństwem spłacałby on zadłużenie w terminie.

Zasady budowania historii kredytowej

Poprawa oraz budowanie dobrej historii kredytowej to nie jest coś, co można dokonać na przestrzeni jednej nocy. Ciężko w tym zakresie o jakąkolwiek drogę na skróty. Aby zbudować dobrą historię kredytową trzeba po prostu być konsekwentnym i cierpliwym, a także stosować się do poniższych zasad.

Buduj historię kredytową od młodego wieku

Wiele osób mylnie zakłada, że pusta historia kredytowa jest niewiele gorsza od historii pozytywnej i nie będzie stała na przeszkodzie otrzymania wymarzonego kredytu. Rzeczywistość jest jednak dokładnie odwrotna – pusta historia kredytowa jest niewiele lepsza w oczach banków od historii negatywnej. Boleśnie mogą się o tym przekonać chociażby młode osoby, które nie zaciągały w przeszłości żadnych kredytów, ponieważ nie czuły takiej potrzeby, po czym zawnioskowały o kredyt hipoteczny.

Osoba nieposiadająca żadnej historii kredytowej jest dla banku po prostu nieprzewidywalna. Może ona być perfekcyjnym klientem, ale może też być skrajnie nieodpowiedzialna i nierzetelna. W takim wypadku bank musi założyć najgorsze, ponieważ nie może sobie pozwolić na akceptację aż tak znacznego ryzyka.

Wobec tego jedną z najważniejszych zasad historii kredytowej jest to, aby budować ją konsekwentnie i najlepiej od jak najmłodszego wieku. Dzięki temu, jeśli w przyszłości zdarzy nam się spóźnić ze spłatą jakiegoś zadłużenia, nie będzie to mocno rażące na tle starannie kultywowanej na przestrzeni lat pozytywnej historii kredytowej.

Dbaj o terminowość i nie przekraczaj limitów

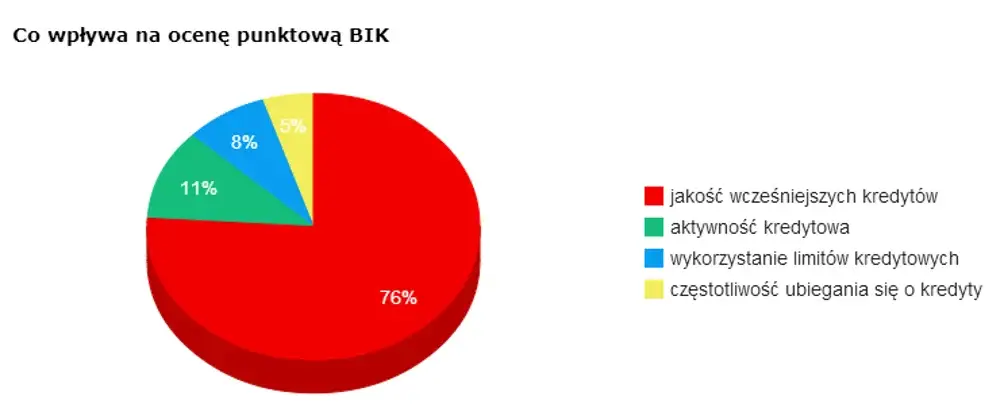

Z jednej strony wydaje się to oczywiste, ale z drugiej mimo wszystko warto o tym wspomnieć. Dla naszego scoringu kredytowego (czyli oceny punktowej dokonanej na podstawie naszej historii kredytowej) najbardziej istotnym czynnikiem jest właśnie terminowość spłacania zobowiązań.

Jakiekolwiek opóźnienia w spłacie kredytów czy pożyczek będą niweczyć wysiłek wkładany w budowanie dobrej historii kredytowej. Oczywiście nie oznacza to, że nie mamy prawa popełnić żadnego błędu – banki zdają sobie sprawę, że nikt nie jest idealny, a każdemu może zdarzyć się gorsza chwila. Dlatego kilka negatywnych wpisów pośród dziesiątek pozytywnych nie będzie wielką katastrofą.

Nie tylko nieterminowe spłacanie kredytów, ale również przekraczanie przyznanych nam limitów kredytowych działa na naszą niekorzyść (chociaż w znacznie mniejszym stopniu). Dlatego też należy korzystać z nich ostrożnie i okazjonalnie, a nie często. Ciągłe ich wykorzystywanie będzie bowiem świadczyć o bardzo niestabilnej sytuacji finansowej.

Źle o nas świadczy również zbyt częste składanie zapytań kredytowych do wielu różnych banków, dlatego też należy je ograniczyć do minimum. Jeśli zastanawiamy się, czy zostałby nam przyznany w danym banku kredyt, to zamiast składać wniosek możemy w pierwszej kolejności na przykład użyć kalkulatora zdolności kredytowej, który prawdopodobnie znajdziemy na stronie wybranej instytucji.

Pozwalaj na przetwarzanie danych o starych kredytach

Kredyt znika z bazy BIK-u w momencie jego całkowitej spłaty, o ile był on opłacany w terminie. Nam jednak nie jest to jednak wcale na rękę, ponieważ taki pozytywny wpis dobrze o nas świadczy. Znikanie z bazy spłaconych kredytów może sprawić, że banki postrzegać nas będą w momencie rozważania wniosku jako osobę bez historii kredytowej, a to, jak już zostało wcześniej wyjaśnione, jest bardzo niekorzystne. Co w takiej sytuacji należy zrobić?

Wystarczy udzielić BIK-owi zgody na dalsze przetwarzanie danych dotyczących kredytu, a po złożeniu o nas zapytania banki otrzymają informację również o tym zobowiązaniu. Co ważne, w przypadku zadłużeń spłacanych nieterminowo nie mamy wyboru – będą one widoczne jeszcze przez 5 lat po ich spłacie. Musimy więc uzbroić się w cierpliwość, a po upływie wymaganego czasu zwrócić się do Biura z prośbą o usunięcie negatywnego wpisu.

Jak budować pozytywną historię kredytową?

Budowanie historii kredytowej może odbywać się na bardzo wiele sposobów, ciężko więc o krótką odpowiedź odnośnie tego, jak budować pozytywną historię kredytową.

Zdecydowanie warto różne metody ze sobą łączyć, a nie tylko skorzystać z jednej, ponieważ uwiarygodni to nas w oczach banku. Jednak tylko do pewnego momentu. Najlepiej, aby w chwili składania wniosku o wymarzony kredyt (zwłaszcza jeśli jest to kredyt hipoteczny czy ogółem kredyt na dużą kwotę) ciążyło nas jak najmniej zobowiązań. Dlatego też wcześniej warto pospłacać jak najwięcej kredytów i pożyczek oraz zamknąć karty kredytowe. Są one dobre do samego budowania historii kredytowej, ale obniżą naszą zdolność kredytową, kiedy już będziemy chcieli ten fakt posiadania dobrej historii wykorzystać.

Rozważ kartę kredytową

Karty kredytowe na przestrzeni lat zyskały reputację produktu bankowego, którym łatwo można się poważnie zadłużyć, więc należy go unikać. Prawda jest jednak taka, że w odpowiedzialnych rękach karta kredytowa jest nie tylko użyteczna i niegroźna, ale też tania.

Jeśli wykorzystany limit na karcie kredytowej spłacimy w określonym terminie (zazwyczaj jest to kilkadziesiąt dni), nie zapłacimy odsetek, a wygenerujemy pozytywny wpis w swojej historii kredytowej. Dlatego też odpowiedzialne korzystanie z karty kredytowej jest jednym z najlepszych i najskuteczniejszych sposobów na poprawienie swojej reputacji w banku. Zwłaszcza, że faktycznie wiele osób ma problem z regulowaniem i terminowym spłacaniem wydatków dokonanych za jej pomocą, a więc bank będzie patrzył na nas podwójnie przychylnie.

Tego sposoby na budowanie historii kredytowej nie powinniśmy jednak stosować, jeśli obawiamy się, że nie będziemy w stanie oprzeć się pokusie związanej z łatwo dostępnymi w ramach limitu na karcie środkami. Nie chcemy w końcu jeszcze bardziej pogorszyć swojej sytuacji, a tylko ją poprawić.

Bierz „raty 0%” i niewielkie kredyty

Zazwyczaj po kredyty sięgamy, kiedy ciężko jest nam coś zakupić za gotówkę. Zapożyczamy się więc na nieruchomości, pojazdy, drogie wakacje czy wysokiej klasy sprzęt elektroniczny (na przykład nowy telewizor). Często nawet nie przyszłoby nam do głowy, żeby przedmiot warty 400, 800 czy 1500 złotych brać na raty czy kredyt, bo wolimy (i jesteśmy w stanie) po prostu na niego zaoszczędzić.

Wbrew pozorom właśnie na takie relatywnie tanie przedmioty mimo wszystko powinniśmy brać kredyt bądź rozkładać je na raty. Minimalizujemy w ten sposób ryzyko, że nie będziemy w stanie terminowo spłacać zadłużenia, przez co tanim (bądź w przypadku rat 0% nawet żadnym) kosztem poprawiamy swoją historię kredytową.

Uruchom debet na koncie

Jak budować pozytywną historię kredytową? Rozwiązaniem może być debet. Debet na koncie to niewielki dodatkowy limit (zazwyczaj do 1000 złotych), z którego można skorzystać, kiedy skończą nam się własne środki. O ile wykorzystane fundusze spłacimy w wyznaczonym czasie (czyli zazwyczaj w ciągu 30 dni), nie jest to bardzo drogi sposób finansowania. Jednak jeśli nie mamy obecnie potrzeby sięgania po dodatkowe środki, możemy po prostu debet otworzyć i z niego nie korzystać – już samo jego posiadanie rejestrowane jest przez banki jako zobowiązanie kredytowe.

Debetu nie należy mylić z kredytem odnawialnym, który również funkcjonuje w ramach limitu na koncie, ale na nieco innych zasadach. Nie trzeba go na przykład spłacać w przeciągu 30 dni, a ma się na to czas do końca upływu umowy (zwykle jest to 12 miesięcy). W interesie kredytobiorcy jednak i tak leży jak najszybsza spłata, ponieważ dzięki temu zapłaci on mniejsze odsetki.

Co daje posiadanie dobrej historii kredytowej?

Czy osoba, której BIK nie jest idealny, ma szansę na otrzymanie kredytu? Zależy jakiego (na ile lat, na jaką kwotę), ale ogółem mówiąc: tak, nie do końca pozytywna historia kredytowa nie przekreśla w każdym przypadku możliwości otrzymania wymarzonego kredytu.

Rzecz jednak w tym, że nawet jeśli nasz wniosek zostanie mimo wszystko zaakceptowany (co nie zdarzy się w każdym przypadku i zależy od indywidualnych okoliczności), to prawdopodobnie posiadanie negatywnej historii kredytowej będzie miało dla nas i tak pewnego rodzaju negatywne konsekwencje.

Klient nieposiadający dobrej historii kredytowej jest bardziej ryzykowny, w związku z czym banki decydują się często na oferowanie takim osobom droższych kredytów, a więc z wyższą marżą, prowizją czy kosztami dodatkowymi.

Z kolei posiadanie dobrej historii kredytowej (a więc konsekwentne budowanie swojej historii kredytowej) może mieć dla nas dużo pozytywów – nie tylko nie będziemy się musieli tak bardzo martwić, czy w ogóle otrzymamy kredyt, ale również możemy liczyć na otrzymanie go na preferencyjnych warunkach.

Jest to zwłaszcza istotne w przypadku kredytów hipotecznych czy innego rodzaju długoterminowych zobowiązań. Różnica nawet kilku dziesiętnych w wysokości marży na przestrzeni lat przełoży się na oszczędnościach rzędu nie kilku, a kilkudziesięciu tysięcy złotych. Zdecydowanie istnieje więc powód, aby przyswoić zasady budowania dobrej historii kredytowej i się do nich stosować.

Budowanie historii kredytowej – podsumowanie

Jak budować pozytywną historię kredytową? Jak widać, wystarczy cierpliwość i determinacja, a wszystko jest możliwie. Budowanie historii kredytowej na szczęście nie wiąże się z dużymi wyrzeczeniami i jest to coś, co powinien być w stanie robić niemal każdy – dlatego też w miarę możliwości koniecznie warto się tym zainteresować.

Prawda jest bowiem taka, że nawet jeśli unikamy kredytów i innego rodzaju zobowiązań finansowych jak ognia, to jest duża szansa, że w pewnym momencie naszego życia będą one nieuniknione. Własny dom lub mieszkanie czy samochód – na takie inwestycje większości Polaków bez pomocy kredytu po prostu nie stać. Także mniejsze, ale palące wydatki w najmniej odpowiednim dla naszego portfela momencie (chociażby awaria lodówki, pralki czy innego niezbędnego urządzenia) mogą wywołać konieczność udania się do banku.

Zasady budowania dobrej historii kredytowej są stosunkowo proste i przejrzyste, a schemat postępowania na drodze do poprawy swojej sytuacji – klarowny i łatwy do wprowadzenia w życie. Dlatego też nie warto odkładać budowania historii kredytowej na później. Zwłaszcza, że wymaga to zazwyczaj sporej ilości czasu, wobec czego im szybciej zaczniemy, tym lepiej dla nas.

Pierwszym krokiem powinien być przegląd swojej sytuacji w zakresie historii kredytowej, a więc przede wszystkim pobranie raportu znajdującego się w Biurze Informacji Kredytowej na nasz temat. W dalszej kolejności warto stworzyć szczegółowy plan działania, opisując, jakie metody budowania zdolności kredytowej, kiedy i w jaki sposób będziemy wykorzystywać. Dzięki nadaniu swoim działaniom struktury i harmonogramu łatwiej będzie nad nimi zapanować i sprawić, że faktycznie będą miały pozytywne efekty.

Jak budować pozytywną historię kredytową bez zdolności kredytowej?

Osoby młode, o niskich zarobkach i w związku z tym, o niskiej zdolności kredytowej, mogą się obawiać, że w ich przypadku budowanie pozytywnej historii kredytowej będzie niemożliwe. Wbrew pozorom nie jest to jednak trudne. Nawet przy niskiej zdolności kredytowej, na przykład zakup sprzętu elektronicznego za kilkaset złotych, na raty 0%, nie powinien spotkać się z odmową, a możemy w ten sposób łatwo i szybko wygenerować pozytywne wpisy w historii kredytowej. Dzięki terminowej spłacie zobowiązania zbudujemy dobrą historię kredytową.

Czy zobowiązania pozabankowe pojawiają się w historii kredytowej?

Zastanawiając się, jak budować pozytywną historię kredytową, musimy brać pod uwagę także zobowiązania pozabankowe. Wiele firm pożyczkowych, szczególnie tych najpopularniejszych, podpisało umowy z Biurem Informacji Kredytowej, w związku z czym zaciągnięte u nich chwilówki i pożyczki ratalne, pojawiają się w bazie BIK. Niespłacanie ich w terminie spowoduje generowanie się negatywnych wpisów, co utrudni otrzymanie pozytywnej decyzji kredytowej w przyszłości.

Czy można dostać kredyt bez historii kredytowej?

Brak historii kredytowej sprawia, że dana osoba jest dla banku niepewna. Potencjalny kredytodawca nie wie, czego może się po niej spodziewać i czy będzie ona uczciwym kredytobiorcą. W związku z tym brak historii kredytowej może świadczyć na naszą niekorzyść, zwłaszcza przy bardzo poważnych kredytach (na przykład hipotecznych). Wciąż jednak powinno być możliwe otrzymanie pozytywnej decyzji kredytowej, zwłaszcza jeśli kredyt opiewa na bardzo małą kwotę lub mamy wysoką zdolność kredytową.